Automating FX hedging for healthcare companies — don’t go at it alone

Planning for change

Don’t go at it alone

Transition toward operational excellence

Benefits of automating the hedging process

Portuguese

Automatizando o hedge cambial em empresas de saúde — melhor não fazer isso sozinho

À medida que o mundo supera a pandemia, empresas de saúde trabalham para firmar estratégias de crescimento de longo prazo. Embora muitas vezes os administradores busquem crescimento por meio de aquisições, às vezes o oposto é necessário para revigorar a empresa e gerar valor de longo prazo. Entre os maiores players, já houve vários anúncios de alto nível em que empresas maiores estão se dividindo e criando unidades de saúde separadas. Outras estão separando unidades e ativos específicos para permitir maior foco e flexibilidade para buscar caminhos de crescimento divergentes.

Planejando a mudança

Após a separação, a entidade independente provavelmente terá que definir suas políticas, processos e sistemas. Para tesourarias, o planejamento da separação começa antes do primeiro dia, à medida que as equipes de ambos os lados revisam os recursos e coordenam a transferência. Às vezes, para facilitar a transição, um Acordo de Serviço de Transição é feito para que a controladora continue desempenhando determinadas funções de tesouraria para a nova empresa. O melhor caminho a seguir, no entanto, é interno, para que a tesouraria possa ter controle e visibilidade sobre seus dados. Isso envolve a criação de planos específicos da empresa que se relacionam com a visão estratégica da organização (você quer visibilidade global? dados em tempo real? e automação?)

Não faça isso sozinho

Construir uma nova tesouraria pode envolver organizações mais enxutas e potencialmente menos recursos do que os disponíveis em uma empresa legada maior. Muitas vezes, a tecnologia deve abrir o caminho. Um caminho para a nova empresa independente é alavancar as plataformas que os parceiros bancários oferecem e explorar soluções tecnológicas que possam se adequar aos seus fluxos de trabalho e planos estratégicos. Um exemplo desse tipo de parceria está no fluxo de trabalho relacionado à gestão e negociação de riscos cambiais.

FX é uma área chave para a nova tesouraria se a empresa tiver presença global. Oscilações no câmbio – às vezes superior a 10-15% de variação anual – podem ter um impacto material nos resultados operacionais e nas métricas financeiras, afetando assim a avaliação dos investidores sobre a empresa.

Transição para a excelência operacional

Para a nova empresa, eficiência e excelência operacional podem ser alcançadas com tecnologia. As empresas podem decidir sobre o grau de integração e conectividade que se adequa aos seus objetivos gerais. O processamento direto pós-negociação (STP), por exemplo, embora não seja novo, é um ponto de partida versátil. Muitos parceiros bancários podem oferecer soluções STP proprietárias que agregam transações FX executadas e automatizam a entrega de detalhes de transações para o sistema de gerenciamento de tesouraria (TMS) de uma empresa. A capacidade de automatizar os processos de pós negociação pode produzir muitos benefícios, reduzindo as taxas de erro e acelerando o processamento e a reconciliação. No entanto, o STP não precisa se aplicar apenas ao pós-negociação. O CitiFX Pulse do Citi pode ajudar as empresas a criar maior eficiência no fluxo de trabalho pré-negociação com conectividade e execução automática de negociações de hedge.

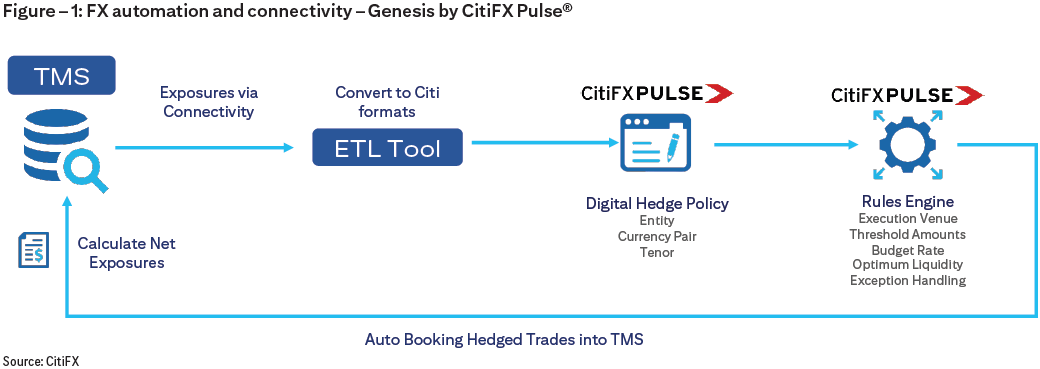

Na pré-negociação, o CitiFX Pulse pode ser conectado ao TMS de uma empresa para receber dados relacionados às exposições cambiais. A frequência de transmissão pode ser ajustada para um intervalo desejado: se as contas a pagar e a receber forem registradas diariamente, os dados podem ser enviados diariamente para capturar novas posições. Os dados transmitidos podem ser convertidos e reconciliados para um formato Citi (com tecnologia ETL incorporada), criando exposições FX dentro do módulo Exposure Management. De forma crítica, o módulo permitirá às empresas a capacidade de implementar sua política de hedge e controlar a definição da regra de execução automática. As exposições recebidas são cobertas de acordo com as regras pré-especificadas e as negociações executadas são subsequentemente realimentadas ao TMS para calcular a posição líquida para o dia seguinte.

Benefícios de automatizar o processo de hedge

Na solução automatizada de gerenciamento de risco cambial do CitiFX Pulse, uma empresa pode executar um processo de gerenciamento de risco eficiente, alavancando a tecnologia para executar processos de ponta a ponta. Isso permitiria à nova tesouraria reduzir o tempo e os recursos gastos em atividades não estratégicas (conciliar formatos, inserir negociações, calcular manualmente as exposições líquidas para hedge). Além disso, quando as exposições e os dados comerciais estão conectados, o monitoramento de risco pode ser mais bem suportado e atualizado em tempo hábil. Com a expectativa de que as condições voláteis do mercado de câmbio continuem, dados precisos de câmbio serão essenciais para permitir que as empresas tenham uma visão melhor e tomem decisões mais informadas.